Приобретение недвижимости является одним из самых значительных и ответственных решений в жизни каждого человека. Однако, помимо отдельных радостей и преимуществ, покупка квартиры может также принести определенные налоговые выгоды.

Один из таких налоговых вычетов — налоговый вычет при покупке жилья. Согласно действующему законодательству, граждане могут вернуть часть потраченных денежных средств на покупку жилья. Именно эта мера стимулирует людей к покупке недвижимости и повышает доступность жилья для населения.

Однако, важно знать, с какой суммы можно вернуть налог при покупке квартиры. Для этого необходимо быть грамотно осведомленным о законодательстве и правилах налогообложения, чтобы использовать все возможности для уменьшения налоговых платежей при совершении крупных финансовых операций, в том числе на покупку недвижимости.

Как вернуть налог при покупке квартиры: основные моменты

Чтобы получить налоговый вычет при покупке квартиры, необходимо соответствовать определенным требованиям и выполнить ряд необходимых действий. Рассмотрим основные моменты этого процесса более подробно.

Основные условия для получения налогового вычета

- Гражданство Российской Федерации — налоговый вычет доступен только для граждан РФ.

- Оформленное право собственности — вычет можно получить только после оформления права собственности на приобретенную недвижимость.

- Предельная сумма вычета — максимальная сумма, с которой можно вернуть налог, составляет 2 миллиона рублей.

Документы, необходимые для получения вычета

- Декларация по форме 3-НДФЛ

- Копия договора купли-продажи квартиры

- Копия свидетельства о праве собственности

- Справка 2-НДФЛ с места работы

- Платежные документы, подтверждающие расходы на покупку

Сроки и порядок получения вычета

| Способ получения | Срок |

|---|---|

| Через налоговую инспекцию | После подачи декларации 3-НДФЛ |

| Через работодателя | В течение текущего года |

Эффективное использование права на налоговый вычет при покупке квартиры может существенно облегчить финансовое бремя при приобретении недвижимости. Следование установленным правилам и предоставление необходимых документов позволит вам вернуть часть потраченных средств.

Основные условия для возврата налога при покупке жилья

Для того, чтобы получить право на возврат налога, необходимо выполнить ряд условий. Давайте подробнее рассмотрим основные из них.

Условия для возврата налога при покупке недвижимости

- Приобретение жилья. Налоговый вычет может быть получен только при приобретении жилой недвижимости: квартиры, дома, комнаты или доли в них.

- Использование собственных средств. Вычет предоставляется на сумму, уплаченную за счет собственных средств, то есть не включает суммы, полученные в виде займа, ипотеки или иных заемных источников.

- Наличие официального дохода. Заявитель должен иметь официальное место работы и, соответственно, выплачивать налог на доходы физических лиц (НДФЛ) по ставке 13%.

- Отсутствие предыдущих вычетов. Гражданин имеет право на получение налогового вычета только один раз в жизни.

| Параметр | Ограничение |

|---|---|

| Размер вычета | Не более 260 000 рублей |

| Размер расходов на покупку недвижимости | Не более 2 000 000 рублей |

Соблюдение этих условий является ключевым для возврата налога при покупке жилья. Внимательно изучив все требования, вы сможете определить, имеете ли вы право на получение налогового вычета.

Минимальный срок владения квартирой для возврата налога

Налоговый вычет при покупке квартиры позволяет вернуть часть денег, потраченных на приобретение жилья. Размер вычета может достигать 13% от стоимости недвижимости, но для его получения необходимо соблюдение ряда требований, в том числе определенный период владения объектом.

Минимальный срок владения квартирой

Согласно действующему законодательству, минимальный срок владения квартирой для возможности получения налогового вычета составляет 5 лет. Это означает, что если вы приобрели недвижимость и владели ею менее 5 лет, то вы не сможете вернуть часть уплаченного налога при ее продаже.

Исключением из этого правила являются случаи, когда недвижимость была получена в результате наследования, дарения или приватизации. В таких ситуациях минимальный срок владения для возврата налога составляет 3 года.

- Срок владения недвижимостью начинается с момента государственной регистрации права собственности.

- Если вы продаете квартиру ранее, чем через 5 (или 3) лет, то вы не сможете воспользоваться правом на налоговый вычет.

- Исключение также составляют случаи, когда недвижимость была приобретена до 2016 года. Для таких объектов минимальный срок владения для возврата налога составляет 3 года.

| Случай | Минимальный срок владения |

|---|---|

| Общий случай | 5 лет |

| Наследование, дарение, приватизация | 3 года |

| Приобретение до 2016 года | 3 года |

Соблюдение минимального срока владения квартирой является важным условием для получения налогового вычета. Это необходимо учитывать при планировании покупки и последующей продажи недвижимости.

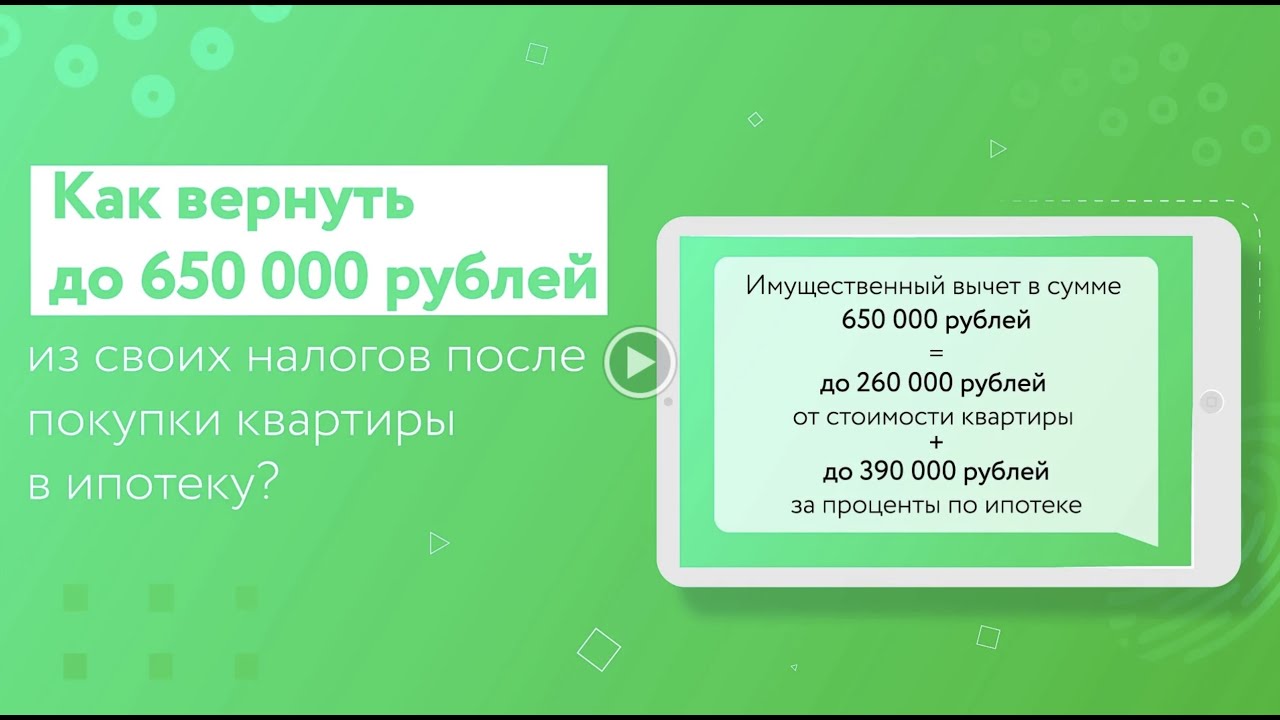

Какая сумма можно вернуть при покупке квартиры?

При покупке недвижимости есть возможность вернуть часть потраченных денег в виде налогового вычета.

Согласно действующему законодательству, в России можно вернуть налог с доходов физических лиц при покупке квартиры, если стоимость жилья не превышает определенной суммы. Вопрос о возврате налога регулируется 13-м налоговым кодексом.

- Для первичного жилья стоимостью не более 2 миллионов рублей можно вернуть 13% от платежа по ипотеке или стоимости недвижимости.

- Для вторичного жилья с стоимостью квартиры до 3 миллионов рублей, налоговый вычет составит 13% от суммы затрат на приобретение жилья.

Какие документы необходимо предоставить для возврата налога?

Для того чтобы вернуть налог при покупке недвижимости, необходимо предоставить определенные документы. В основном, это связано с подтверждением покупки квартиры или дома и расходов, связанных с этой сделкой.

Среди обязательных документов для возврата налога при покупке недвижимости обычно требуется предоставить: договор купли-продажи квартиры или дома, квитанцию об оплате налога на приобретение недвижимости, удостоверение личности, выписку из реестра собственности.

- Договор купли-продажи: должен содержать все необходимые данные о продавце и покупателе недвижимости, адрес объекта, сумму сделки и другие важные условия.

- Квитанция об оплате налога: подтверждает факт уплаты налога при покупке недвижимости.

- Удостоверение личности: необходимо для подтверждения личности лица, которое осуществило сделку по приобретению недвижимости.

- Выписка из реестра собственности: подтверждает право собственности на недвижимость и является важным документом для возврата налога.

Дополнительные условия, влияющие на возврат налога при покупке недвижимости

Одним из основных условий является то, что квартира или дом должны быть официально зарегистрированы в Росреестре на имя покупателя. Также важно, чтобы недвижимость была приобретена за счет собственных средств, а не в ипотеку.

Факторы, влияющие на возврат налога

Стоимость недвижимости. Существует предельная сумма, с которой можно получить вычет. В 2023 году максимальная стоимость жилья, с которой можно вернуть налог, составляет 2 000 000 рублей.

Формула расчета: сумма вычета = стоимость жилья × 13%.

- Например, если квартира стоит 3 000 000 рублей, то вернуть можно 13% от 2 000 000 рублей, что составляет 260 000 рублей.

- Если недвижимость стоит менее 2 000 000 рублей, то сумма возврата будет меньше.

Наличие детей. Если у покупателя есть дети, то сумма вычета может быть увеличена. Для каждого ребенка предусмотрена дополнительная скидка в размере 50 000 рублей.

| Количество детей | Дополнительная сумма вычета |

|---|---|

| 1 ребенок | 50 000 рублей |

| 2 ребенка | 100 000 рублей |

| 3 и более детей | 150 000 рублей |

Таким образом, дополнительные условия, такие как стоимость недвижимости и наличие детей, могут существенно повлиять на размер возвращаемого налога при покупке квартиры или дома.

Как ускорить процесс возврата налога при покупке квартиры?

Прежде всего, важно подготовить все необходимые документы заранее. Это включает в себя копии договора купли-продажи, акта приема-передачи, платежных документов, а также личные документы. Чем более организованно вы подойдете к сбору документов, тем быстрее будет проходить дальнейший процесс.

Основные шаги для ускорения процесса возврата налога:

- Своевременно подавайте декларацию 3-НДФЛ. Не откладывайте это на последний момент.

- Тщательно проверяйте все документы на наличие ошибок. Это поможет избежать задержек в рассмотрении вашего заявления.

- Используйте электронную подачу документов через Личный кабинет налогоплательщика или специализированные сервисы.

- Следите за сроками рассмотрения вашего заявления налоговой службой и своевременно предоставляйте все запрашиваемые документы.

- При необходимости проконсультируйтесь с профессиональными бухгалтерами или юристами, которые помогут вам правильно оформить все документы.

| Документ | Важность |

|---|---|

| Договор купли-продажи | Обязательный |

| Акт приема-передачи | Обязательный |

| Платежные документы | Обязательные |

| Личные документы | Обязательные |

Соблюдение этих рекомендаций поможет вам максимально ускорить процесс возврата налога при покупке недвижимости. Это позволит вам быстрее получить причитающуюся вам сумму и направить ее на другие важные нужды.

Компенсация налога при покупке квартиры: возможно ли?

Итак, мы рассмотрели различные аспекты возможности компенсации налога при приобретении недвижимости. Давайте подведем итог и ответим на главный вопрос: действительно ли можно вернуть налог при покупке квартиры?

В целом, ответ на этот вопрос — да, при соблюдении определенных условий налог можно вернуть. Это касается в первую очередь граждан, которые покупают жилье в ипотеку или за счет собственных средств. Однако не стоит забывать, что существуют ограничения по сумме, с которой можно получить компенсацию, а также требования к самому покупателю, его статусу и размеру его доходов.

Подведем итог

- Налоговый вычет при покупке недвижимости можно получить, но с определенными ограничениями.

- Для этого необходимо соответствовать определенным требованиям и предоставить необходимые документы.

- Размер компенсации ограничен 13% от 2 000 000 рублей стоимости жилья.

- Вычет можно получить как по ипотечному кредиту, так и по собственным средствам.

- Процесс получения вычета занимает время, но в результате вы можете вернуть часть уплаченного налога.

Таким образом, компенсация налога при покупке недвижимости — вполне реальная возможность, но она требует соблюдения ряда правил и подачи определенного пакета документов. Надеемся, что данная информация была для вас полезной!